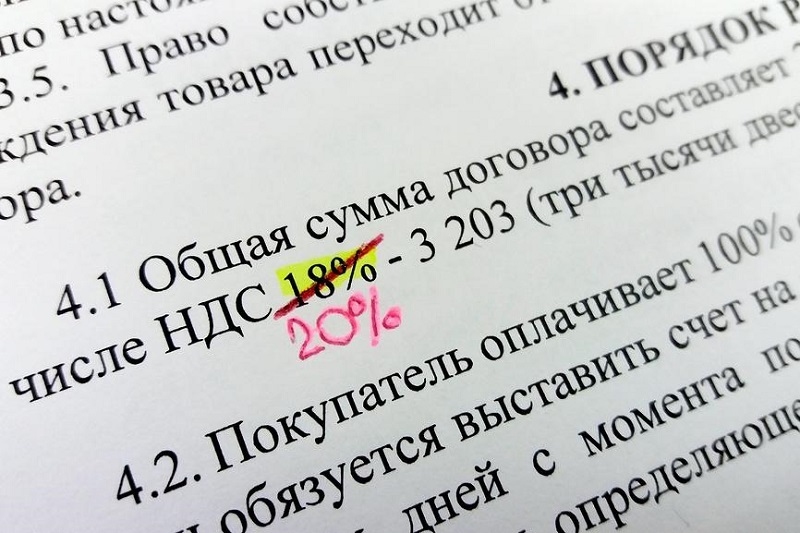

Вместе с новым годом предприниматели встречают очередной подарок от правительства - повышение ставки НДС на 2 пункта. Как подготовиться к переходу, кого коснется новый закон и что поменяется в вашей бухгалтерии - читайте в нашей статье.

Кого коснется новый закон

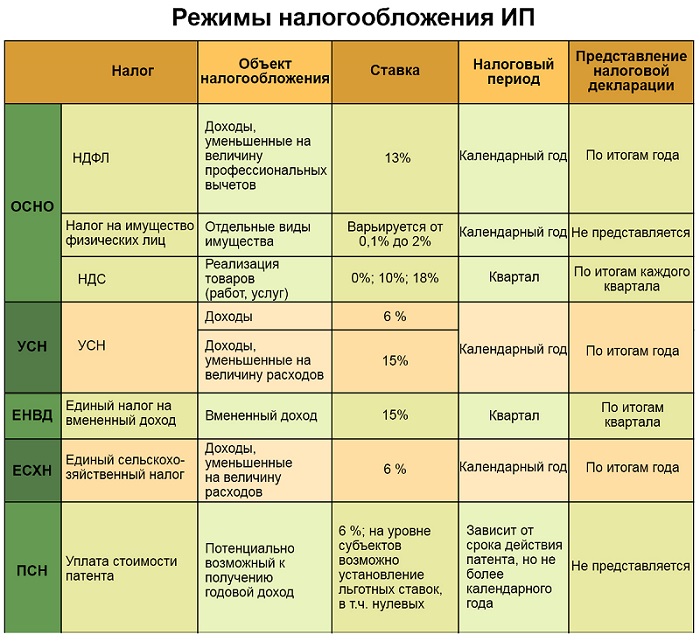

Нововведения затронут предпринимателей, выставляющих своим клиентам и контрагентам НДС. Очевидно, что это компании, находящиеся на общем налоговом режиме - ОСН. Плательщики ЕНВД, ПСН и упрощенки новшества никак не затронут. Им не придется менять бухгалтерию, перенастраивать онлайн-кассы и обновлять программное обеспечение.

Также ничего не меняется для тех, кто работает по льготной ставке НДС - 10% или 0%. Это продавцы медицинских и детских товаров, книжной продукции (ставка 10%) и те, кто выдает лицензии и взимает пошлины (ставка 0%)

Однако если вы не работаете с НДС - не спешите радоваться. Даже если технически все останется на своих местах, кое к чему следует подготовиться. Об этом - следующий пункт.

Что нужно сделать всем предпринимателям, вне зависимости от режима налогообложения

Что такое повышение НДС на пальцах? Это повышение цен. С первого января 2019 года все, что вы покупаете и заказываете у контрагентов, выставляющих налог на добавленную стоимость, станет дороже на 2%. Это в среднем. Кто-то из поставщиков под шумок задерет цены побольше, другие поступятся своей выгодой и поднимут расценки, скажем, на процент. Но то, что закупочные цены в целом вырастут - это факт.

Поэтому первое, что нужно сделать, - это подготовиться к дополнительным расходам. Тяжелее всего придется тем, кто ведет бизнес на пределе, копейка в копейку. В любом случае резервы найти нужно. Потом эти деньги вернутся - ведь вы сами, скорее всего поднимете розничные цены на свои товары или услуги. Но первое время придется потратиться чуть больше.

Как подготовиться к повышению НДС

Обновить программное обеспечение. Это касается программы 1С Бухгалтерия и ей подобных. С 1 января 2019 года система должна начать выставлять налог на добавленную стоимость в размере 20%. Если у вас лицензионная версия программы, это не составит труда - достаточно скачать и установить соответствующие обновления. При возникновении трудностей свяжитесь со службой технической поддержки.

Если некогда и не хочется апгрейдить программы - можно обратиться к специалистам. Особенно это касается нетиповых конфигураций 1С. Предложений этой услуге на рынке предостаточно. Опытный программист или системный администратор без труда решит эту задачу.

Тем, кто пользуется онлайн-бухгалтерией

Многие интернет-магазины применяют онлайн-бухгалтерию, предоставляемую банками, операторами фискальных данных и другими компаниями. Таким повезло больше всех. Поставщики услуг уже вовсю трудятся над этим вопросом и, в большинстве своем, готовы к переходу. Пользователям онлайн-бухгалтерии начинают приходить уведомления с подробными инструкциями по переходу.

Если вы пользуетесь онлайн-бухгалтерией, свяжитесь со своим партнером по этой услуге и запросите план действий. В большинстве случаев это будет бесплатно. Все системы автоматически перейдут на ставку НДС 20% с 1 января будущего года.

Что делать, если я веду бухгалтерию по старинке - в табличке Excel?

В программе потребуется поменять все формулы и шаблоны. Вместо 18 процентов ставим 20 (или 120 вместо 118), после чего система сама начнет рассчитывать цены по-новому. Это можно сделать самостоятельно или обратиться к специалистам. Если в штате есть бухгалтер или системный администратор - поручите эту работу им.

Единственный нюанс здесь - поймать нужный момент. Объясняем: программа должна начать считать НДС в размере 20% с первого января. Если в случае с 1С или онлайн-бухгалтерией это произойдет автоматически, то с Excel все придется делать вручную. То есть менять формулы с шаблонами придется в ночь с 31 декабря на 1 января. Или перед первым рабочим днем после новогодних праздников.

Что делать с онлайн-кассой

Кассовый аппарат должен пробивать чек со ставкой НДС 20% с 1 января 2019 года. Для этого устройство нужно обновить. Изменение ставки НДС еще и завязано со сменой формата фискальных документов - ФФД. Для тех, кто не в курсе: кассовый чек - это и есть фискальный документ. И он с будущего года будет другим - изменится состав реквизитов, указываемых в чеке.

Сейчас большинство кассовых аппаратов работают с ФФД версии 1.0. Для перехода на работу по новой ставке их нужно обновить до версии 1.05. После обновления в чеке автоматически будет указана новая ставка НДС - 20%.

Как узнать версию ФФД, по которой работает ваш кассовый аппарат? Есть несколько способов сделать это:

- посмотрите на отчет об открытии смены. Это небольшой чек, который касса распечатывает при запуске в начале рабочего дня. Там указана актуальная версия формата фискальных документов;

- указание о ФФД есть также в настройках онлайн-кассы. Поизучайте меню и найдите пункт “номер версии ФФД”;

- зайдите в личный кабинет на сайте вашего оператора фискальных данных - ОФД. Там номер версии ФФД можно отыскать в любом кассовом чеке;

- в личном кабинете кассового аппарат также может быть указана версия формата фискальных данных. Зайдите в пункт “Терминалы” и посмотрите, стоит ли № ФФД.

Если номер версии вашего ФФД 1.0 - кассовый аппарат нужно обновлять до версии 1.05. Можно самому настроить рабочее место кассира или обратиться в компанию, продавшую вам кассовый аппарат. При самостоятельной работе будьте внимательны: неверные действия могут заблокировать кассу или привести к замене фискального накопителя.

Если у вас ФФД версии 1.05 - ничего делать не нужно. Все произойдет в автоматическом режиме и с 1 января в кассовых чеках ставки НДС поменяются с 18 на 20 процентов.

Кроме формата фискальных чеков, возможно, придется перепрошивать сам кассовый аппарат. Уточните у поставщика или производителя ККТ, готово ли устройство к работе по новому закону и изменению размера НДС. Также внимательно следите за уведомлениями от оператора фискальных данных и производителя онлайн-кассы. Там может появиться важная информация касательно перехода. Информация может приходить на вашу электронную почту, в личный кабинет кассового аппарата или на саму ККТ.

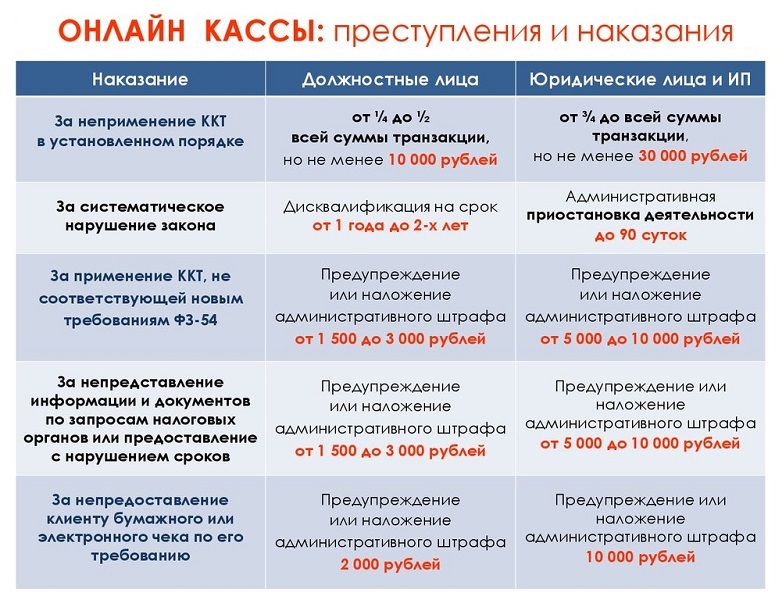

Что будет, если не обновить кассу?

Ничего хорошего. Во-первых, если не сменить формат фискальных документов на актуальную версию, кассовый аппарат вообще может перестать отправлять данные ОФД и в налоговую. В худшем случае это может быть классифицировано как работа без онлайн-кассы вообще. Штрафы за такие выкрутасы самые большие - от 30 тысяч рублей для юридических лиц. Индивидуальные предприниматели заплатят чуть меньше - от 10 тысяч.

Если не поменять ставку НДС с 18 на 20%, нарушение попадает под статью о применении контрольно-кассовой техники, не соответствующей установленным требованиям. За это ИП заплатит от 1,5 до 3 тысяч рублей, а организация - от 5 до 10 тысяч.

Не забывайте, что касса на то и онлайн, чтобы держать всех предпринимателей под контролем. То, что вы не поменяли размер НДС, налоговая увидит моментально - ей достаточно сделать запрос оператору фискальных данных.

Но есть и хорошая новость. Согласно письму Федеральной налоговой службы от 13 декабря 2018 года, в течение I квартала штрафовать никого не будут. Это время дается тем, кто не успел обновить кассовые аппараты для работы с новой ставкой НДС. Таких, по некоторым данным, около 40% от всего числа зарегистрированных онлайн-касс.

При этом в кассовой чеке будет указана ставка НДС 18 процентов, но во всех отчетных документах налог должен составлять 20%. Продавать товар и оказывать услуги нужно также с НДС равном 20%.

Как переходить на расчеты с поставщиками? Что делать с договорами?

Все бы хорошо, если не одно “но”. Взаиморасчеты с поставщиками, договора и сальдовые ведомости не обнуляются по щелчку пальца с 31 декабря на 1 января. Есть миллион вариантов, связанными с отсрочками платежей, авансами и предоплатами. Что делать, если товар отгрузили в 2018 по ставке налога 18%, а платить за него вы будете уже только в следующем году, когда на все будет распространяться НДС равный 20%? И наоборот, вы авансом оплатили продукцию, которую вам привезут только в следующем году? По какой ставке его считать?

На эти и многие другие вопросы налоговая сама дала ответ в своем разъяснительном письме от 23 октября. В документе разъясняются особенности применения ставок налога в период перехода с 18% на 20. Мы приведем несколько примеров из этого письма.

Пример 1 - поставщик привозит товар, полностью оплаченный в 2018 году, только в начале 2019 года. В этом случае налог на авансовый платеж рассчитывается по старой ставке 18%, а налог на отгрузку - 20%. При этом налог с аванса должен быть уменьшен.

Пример 2 - товар поставили в 2018-м, но в 2019 меняется цена на уже поставленную продукцию. В таком случае, как и раньше, продавец вносит изменения в форму для корректировки, а налог исчисляется исходя из ставки 18 процентов.

Пример 3 - покупатель отказывается от товара, оплаченного в 2018 году, в начале 2019 года. Здесь также нужна корректировочная форма. Продавец выставляет счет-фактуру на сумму возврата, используя старую ставку НДС - 18 %.

Несколько советов, как действовать в переходный период

Совет 1 - максимально закройте все сделки до конца года. Расплатитесь с поставщиками за отгруженный товар до конца года. По возможности не вносите авансов, чтобы потом не запутаться.

Совет 2 - попросите поставщиков привезти все заказы до конца года. Из письма Федеральной налоговой службы видно, что товар, поставленный в 2019 году, облагается налогом НДС 20%, даже если он оплачен в 2018-м. Чтобы избежать этих сложностей, договоритесь с контрагентами об отгрузке до конца текущего года.

Совет 3 - наймите на переходные период бухгалтера. Самому можно легко запутаться. Если поставщиков много и партий товара тоже, есть риск напутать со ставками НДС в переходный период. Опытный специалист учтет все нюансы и правильно посчитает налоги. Очень хороший вариант - подключить онлайн-бухгалтерию. Поинтересуйтесь в вашем банке - возможно, он предоставляет эту услугу.

Напомним: если вы открываете интернет-магазин на платформе InSales, о бухгалтерии можно не беспокоиться. Внутри вашего сайта будут сотни готовых интеграций, в том числе и с онлайн-бухгалтерией. Если сделать это до нового года, то с переходом на новые ставки НДС не будет никаких проблем. Также вы можете перенести на платформу InSales уже работающий интернет-магазин, после чего подключить интернет-бухгалтерию.

В заключение

“Не дай вам Бог жить во время перемен”, - сказал кто-то из великих. В нашей стране перемены уже приобрели перманентный характер. Мы надеемся, что наши статьи помогают вам разобраться во всех новшествах законодательства и изменениях правил для бизнеса. Читайте материалы и будьте в курсе. Удачи в бизнесе!